Revista

La Generación Z española se aleja del alcohol

El año 2023 ha demostrado ser un período desafiante pero revelador para el mercado de bebidas frías en España, donde el contexto económico inflacionario ha modelado de manera significativa las tendencias de consumo. Según un estudio reciente de Kantar Worldpanel, al que ha podido acceder ARAL, el sector de bebidas ha registrado un crecimiento del 2,1% en valor, aunque no sin enfrentar la contención en los volúmenes consumidos, tanto dentro como fuera del hogar. Sin embargo si la comparativa se establece con respecto al año 2019, previo a la pandemia, el descenso acumulado supondría un 6,8%.

El mercado de bebidas el pasado año en España alcanzaba los 14.491 millones de euros procedentes del consumo en el total dentro y fuera del hogar, excluyendo el gasto aportado por el turismo. Los datos de Kantar Worldpanel incluyen espirituosos, vinos, cervezas, refrescos, aguas, zumos y otras bebidas como kombuchas. Por sectores, el mundo de bebidas con alcohol es el único que no crece en valor a pesar de la inflación, con un ligero descenso del -0,2% en 2023. Por su parte, los refrescos, aguas y zumos, respectivamente, crecieron un +5%, +4,4% y +2,2%; mientras el resto de bebidas incrementaban su valor el 8,9% el pasado año.

El año 2023 cierra con crecimiento en valor del mercado de bebidas, liderado por al gasto dentro de los hogares

Según señala Mayte González, Media&Shopper Director de Kantar Worldpanel, en el ámbito doméstico, a pesar de mantener la penetración y la frecuencia de compra, se observa una disminución en la cantidad adquirida por acto de compra, resultando en una reducción media de 7 litros por hogar en el último año. Este dato refleja una caída del 0,7% en el volumen del mercado. Asimismo, el consumo fuera del hogar registró un retroceso en las ocasiones de consumo de bebidas, especialmente en momentos clave como el aperitivo, entre horas y después de cenar, lo que también ha repercutido en el consumo de combinados. Las bebidas fuera del hogar pierden consumidores y rutina; y dentro del hogar, disminuye la compra media de 341 litros en 2022 a 334 en 2023.

Las bebidas fuera del hogar pierden consumidores y rutina; y dentro del hogar, disminuye la compra media de 341 litros en 2022 a 334 en 2023

Dentro de este panorama, los mayores de 50 años emergen como un grupo demográfico crucial, siendo responsables de la mitad de las ocasiones de consumo de bebidas frías. Este segmento no solo ha incrementado su gasto en un notable 9,3% dentro del hogar -con preferencia por la cerveza y el vino, aunque también se observa un aumento en el consumo de refrescos con y sin gas- sino que también ha aumentado su gasto fuera de casa en un 2,7%, con la cerveza representando el 45% de su gasto total, aunque esta ha perdido terreno ligeramente en favor de otras opciones. De esta forma, los más adultos compensaron la caída del gasto de los jóvenes dentro de casa.

La Generación Z, los jóvenes menores de 35 años, están mostrando un desinterés notable por el alcohol, inclinándose en cambio por refrescos con y sin gas y también por el agua envasada o del grifo. Además, bebidas como las energéticas y las kombuchas están ganando popularidad

En contraste, los datos de Kantar Worldpanel señalan que las bebidas alcohólicas no han experimentado crecimiento, reflejando una tendencia decreciente tanto en el consumo doméstico como en el externo. Curiosamente, es la Generación Z, los jóvenes menores de 35 años, quienes están mostrando un desinterés notable por el alcohol, inclinándose en cambio por refrescos con y sin gas y también por el agua envasada o del grifo. Así, entre los jóvenes se da una reducción semanal de la ingesta de alcohol, que viene de la mano del estar más en casa. Además, bebidas como las energéticas y las kombuchas están ganando popularidad entre este grupo, tanto dentro como fuera de casa, evidenciando una diversificación en las preferencias.

Las bebidas siguen siendo un reducto marquista

Destaca en la compra de bebidas el peso del canal hipermercado, con un 19,5% de cuota; aunque el canal principal sigue siendo el de los supermercados. Los súper, sin Mercadona, representan un 32,7% y los establecimientos de surtido corto, entre los que se incluye la cadena de Juan Roig, suponen el 35,7% de cuota. Y la compra por internet, mientras, es ligeramente mayor a la de otros productos de alimentación, con el 3,2% del mercado. Confirmar también que los cadenas líderes del mercado de alimentación, Mercadona, Carrefour y Lidl, lo son también en el segmento de bebidas frías.

Las alcohólicas son las únicas que no presentan crecimiento a pesar de la inflación, y es que nos encontramos una tendencia decreciente al consumo de estas bebidas tanto dentro como fuera de casa

Otra derivada interesante es que si bien la cuota de valor de las marcas de la distribución se situó en el 23,5% (frente al 22,2% de 2022), el mercado sigue estando dominado por marcas de fabricantes. De forma estamos hablando de un sector claramente marquista, aunque la distribución tiene puesto el foco para competir con sus propias referencias tanto en el segmento de las bebidas refrescantes (donde la MDD ha crecido un 2,8% respecto al año anterior), como en las aguas (un +1,6%) y cervezas (+0,7%) para seguir creciendo con su MDD.

La cuota de valor de las marcas de la distribución en bebidas se situó en el 23,5% (frente al 22,2% de 2022) y el mercado sigue estando dominado por marcas de fabricantes

En conclusión, Mayte González señala que a pesar de las restricciones económicas, las bebidas no alcohólicas como los refrescos y el agua están viendo un aumento en su consumo, particularmente impulsadas por las generaciones más jóvenes que prefieren opciones más saludables y diversas. "Esta tendencia refleja no solo un cambio en los hábitos de consumo sino también una adaptación a un entorno de mercado en el que el valor agregado por la calidad y la innovación se está convirtiendo en una prioridad para los consumidores españoles, destaca Mayte García. Ha destacar la penetración de bebidas como la kombucha que ya alcanza el 5% de hogares en 3 años; mientras las energéticas crecen dentro y fuera de casa, y cuentan ya con un 15% de hogares compradores en 2023.

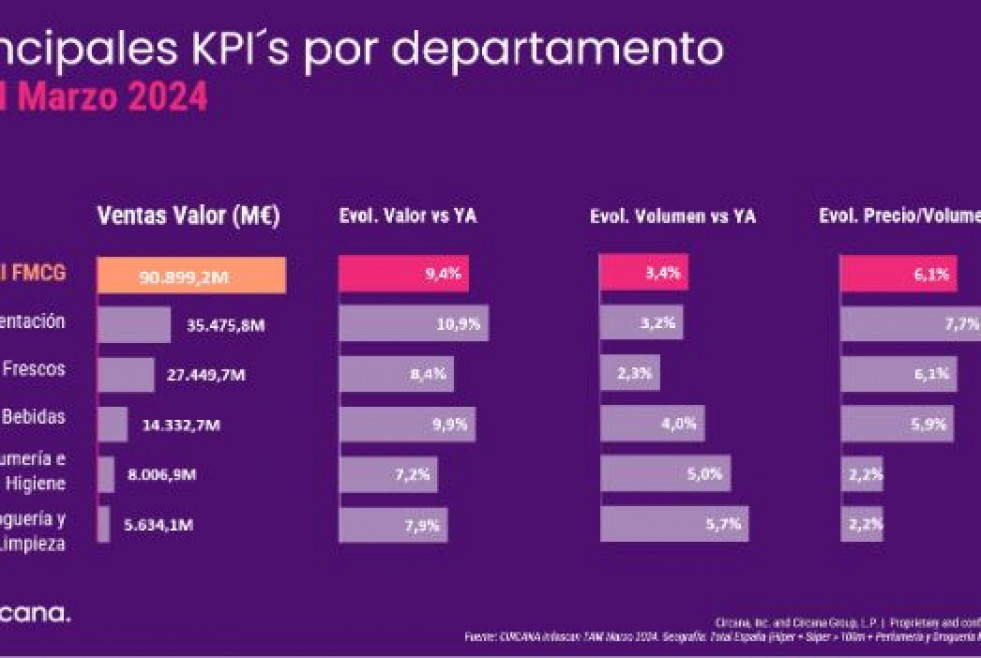

Con respecto a la evolución del mercado, 2024 comienza en positivo, pero creciendo a menor ritmo que lo hacía en 2023. En este primer trimestre del año las bebidas han han crecido un 1,3%, frente al 3,7% registado por Kantar Worldpanel en el mismo periodo del año anterior, con tendencias que son extrapolables a lo visto a lo largo de 2023.

Más noticias