Revista

Lidl da el "sorpasso" y entra en el pódium de la distribución española

El sector de Gran Consumo ha crecido un 12,7% en valor en el año 2020, según Kantar que analiza la compra en los hogares, sin efecto turismo. Esta evolución ha estado marcada por un consumidor que va menos veces a las tiendas, cayendo un 2,7% la frecuencia de compra, pero que carga sus cestas hasta un 14,1% más. "Este hecho ha generado que las ocasiones de compra se vuelvan más valiosas y trascendentales que nunca, en un entorno con más competencia al que se han incorporado de forma definitiva los canales online y delivery", según ha explicado Florencio García, director del área Retail en Kantar, división Worldpanel, en la presentación de la consultora con la evolución del Gran Consumo en España en 2020.

El hogar español ha aprovechado un amplio rango de opciones para adecuar, en diferentes momentos del año, su lugar de compra según la situación sanitaria. El año comenzó con un canal de “surtido corto” que reforzaba el crecimiento de los últimos ejercicios, alcanzando un 37,6% de cuota en la época precovid. Con el confinamiento, el comprador se decantó por la proximidad –los supermercados regionales alcanzaron un 26,2%– y la practicidad –el e-commerce logró un 3,1%–. En la desescalada se produjo una de las grandes novedades del año, con la recuperación de los mercados y las tiendas de toda la vida, y, con ello, el canal especialista creció dos puntos hasta alcanzar el 20,1% de cuota de mercado. Finalmente, durante la navidad, son las grandes superficies de carga, el hipermercado y el cash and carry los que obtuvieron sus mejores números, llegando al 15,4%.

La proximidad gana en 2020, resurge el canal especialista gracias a los frescos y se consolida el supermercado regional

Con todo, en el global del año destaca, por una parte, el despegue del e-commerce, que incrementa un 62% su facturación, rompiendo además con las barreras de hábito y llegando a una población más senior que por fin se atreve a hacer la compra en este canal; y, por otra parte, la recuperación del canal especialista. Este fenómeno tiene un impacto directo sobre la gran distribución, ya que es el canal líder en el sector de productos frescos, el más grande de Gran Consumo, además de un canal que frena su caída tras 15 años en los que había alimentado los números de los grandes distribuidores que se quedaban con su parte de mercado.

En este contexto en el año 2020 Kantar da una cuota al canal online para el total Gran Consumo del 2,6% (+0,8p), que asciende al 3,7% (+1p) sin frescos. La consultora destaca también el ascenso de Amazon como un agente más del sector tras crecer +1,7p sobre 2019 y hacerse con el 5,8% en el total del Gran Consumo online (sin frescos).

“Lo que observamos es que la omnicanalidad es ya una realidad para el hogar español, y nos confirma que los modelos de éxito que veremos en el retail deberán ser híbridos como nuestros consumidores. Los hogares quieren ir a la tienda de toda la vida sin dejar de aprovechar todas las ventajas del mundo digital”, ha asegurado Florencio García.

Este entorno de crecimiento general –aunque con más opciones que nunca– y, sobre todo, el resurgir del canal especialista, ha provocado que haya cambios en las cuotas de los grandes distribuidores, que, a pesar de seguir creciendo en facturación, son los que más han sufrido la infidelidad de sus compradores.

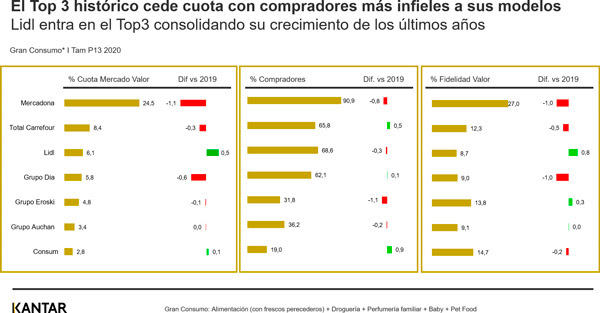

Uno de estos cambios lo vemos en el Top 3 histórico español (Mercadona, Carrefour y DIA), que ha cedido cuota en el año 2020. Mercadona sigue manteniendo su liderazgo destacado, llegando a 9 de cada 10 hogares españoles y con una cuota de mercado del 24,5%, pero cede 1,1 puntos con respecto a 2019. El retraso en la activación del canal online durante el confinamiento y el no ser próximo en todas partes son algunas de las claves que han abierto la puerta a esta fuga de negocio, que, si bien no lastra su evolución positiva en facturación, es una novedad en el mercado español en los últimos 20 años.

Por su parte, Carrefour, a pesar de recuperar compradores durante 2020, se ve muy condicionado por la mala evolución del canal hipermercado en los momentos de mayor limitación al movimiento, y cede 0,3 puntos de cuota con un comprador que reduce su fidelidad en 0,5 puntos. Se sitúa con un 8,4% del mercado y consolida su segunda posición en la distribución española.

El e-commerce despega de forma definitiva con un 62% de crecimiento y Amazon da un paso adelante con un 5,8% de cuota en el online

Grupo DIA mejora sus números de forma sustancial respecto a anteriores ejercicios y aprovecha el entorno de crecimiento, sobre todo durante la primera ola, donde se beneficia al máximo de su amplio tejido de tiendas. A pesar de esto, en el global del año cede 0,6 puntos de cuota, y con ello, la tercera posición entre los distribuidores españoles, situándose con un 5,8% del mercado.

En su lugar, Lidl ha pasado a ocupar la posición de DIA en el Top 3. Si en el año 2019 la cadena alemana ya se situaba en segundo lugar por número de compradores, en 2020 es de las pocas que logran incrementar el gasto dedicado por parte de sus visitantes, ganando 0,5 puntos hasta situarse en un 6,1% del mercado español.

“A pesar de lo llamativa que pueda parecer la pérdida de cuota de los líderes, hay más noticias buenas que malas detrás de estos números. Mercadona sigue liderando de forma muy sólida y, de hecho, en todos los países hemos visto como el líder es el más afectado en cuota por la pandemia, ya que el consumidor no ha tenido libertad para elegir en todo momento. En lo que respecta a Carrefour y DIA, logran resultados mucho mejores que los de ejercicios anteriores, posicionándose como líderes dentro del canal online, donde han cosechado estupendos resultados”, según afirma García.

Entre los grandes grupos, Eroski y Auchan logran también un buen año, manteniendo sus posiciones en su mercado. Auchan confirma la tendencia de los dos últimos años, ya que escapa de las caídas de los hipermercados y refuerza sus modelos de proximidad para mantener un 3,4% del mercado, mientras que Eroski es otra de las pocas cadenas presentes en el Top nacional que logra incrementar la fidelidad de sus compradores, con lo que, sumado al impulso de su canal online, mantiene de forma solvente su quinta posición en el mercado con un 5,8% del mismo.

No se puede entender la distribución española sin los supermercados regionales. Presentes en el Top de cada una de nuestras regiones, vemos algunos modelos que ya se consolidan entre los más importantes a nivel nacional. Grupo Eroski es un ejemplo histórico, que llegó a pasar de operador regional a nacional, y que ahora se repliega algo más en sus zonas de origen. Como séptimo distribuidor español se consolida Consum, con un 2,8% del mercado nacional tras varios años en crecimiento. Hay un patrón común entre los supermercados regionales en este 2020 que les ha hecho crecer de forma clara: ya tenían una gran imagen de proximidad, no solo física sino también a nivel emocional, y un gran posicionamiento en los productos frescos, pero han demostrado que pueden ser el lugar de compra de cualquier producto de Gran Consumo, creciendo asimismo en el resto de secciones.

Según Florencio García, “en un momento en el que cada acto de compra es más valioso que nunca, el hogar español elige entre todas las opciones a su disposición, y triunfan las fórmulas que no apelan solo a una proximidad física, sino también a la creación de un vínculo con el consumidor. Este equilibrio entre cautivar el bolsillo y el corazón de los compradores debe marcar las estrategias y éxitos en 2021”.

Más noticias