Revista

El gran consumo crecerá más de un 5% en 2020

Los efectos de la crisis sanitaria en la cesta de la compra provocarán que el mercado de gran consumo crezca por encima del 5% en 2020, según previsiones de Nielsen ofrecidas con motivo de la celebración del Congreso Aecoc de Estrategia Comercial y Marketing, que arranca hoy virtualmente.

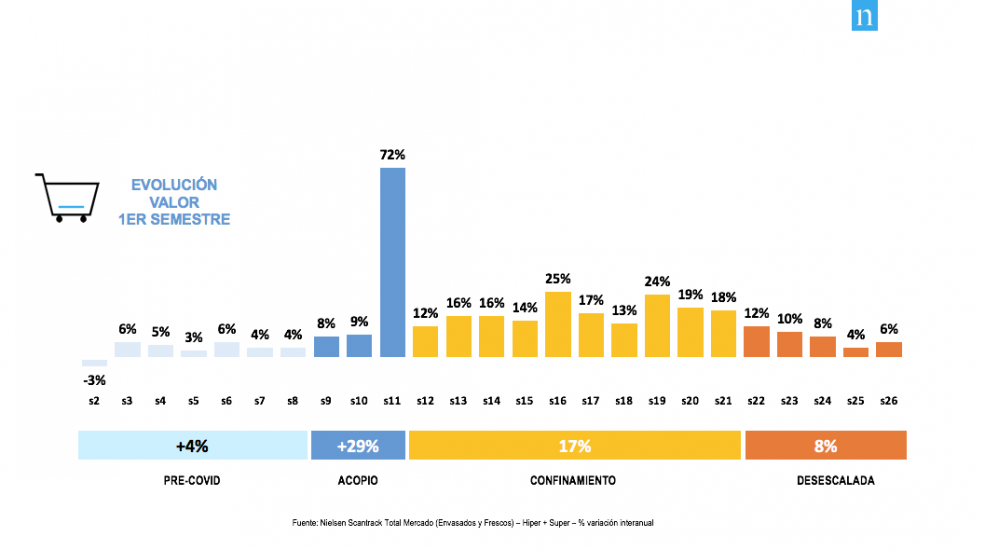

Según la consultora, el sector registrará un crecimiento alrededor del 2,8% en los últimos seis meses del año, muy similar al obtenido en las semanas de 2020 previas a la crisis sanitaria. Esta previsión, unida al crecimiento del 8,8% registrado durante el primer semestre, apunta a un crecimiento del sector al cierre del año por encima del 5%. De este modo, aunque el mercado ralentizará durante el segundo semestre su crecimiento, lejos de las cifras en el pico de la pandemia (+29% en la fase de acopio y +17% en la de confinamiento), pero crecerá al cierre de año prácticamente tres puntos por encima de 2019.

En la revisión de lo sucedido hasta el momento, Nielsen destaca a las pequeñas tiendas de proximidad, los discount y los hipermercados como los grandes vencedores del proceso de desescalada. Del mismo modo, el e-commerce de gran consumo ha pasado de ser testimonial a tener un protagonismo inesperado antes de la crisis, con picos de crecimiento de hasta el 302% en los primeros momentos de la crisis y un incremento de ventas acumulado del 71,7% a mediados de año

Patricia Daimiel: “El mercado debe plantearse si, ante la dicotomía en el consumidor, su porfolio de marcas, variedades y formatos está adaptado y si puede proporcionar innovación relevante a ambos targets"

No obstante, desde Nielsen se apunta a 2020 como el año más complejo para predecir el comportamiento del consumidor, influenciado por cinco elementos que tendrán una fuerte ascendencia en cómo y en dónde gastarán los españoles.

En concreto, se trata del teletrabajo (con un potencial de más del 20% en la población ocupada), la hostelería con un 23% de negocios aún cerrados, la caída del turismo cuando en 2019 llegaron a España 84 millones de visitantes, una tasa de paro que puede superar el 20% y una confianza del consumidor que ha caído 24 puntos respecto a 2019 (fuente: Nielsen Consumer Confidence Survey Q2).

Un consumidor “dividido”

Según el informe de Nielsen presentado en el congreso, tanto el contexto como las secuelas de la crisis sanitaria dibujarán dos grandes perfiles de consumidor sobre los que dirigir las estrategias a partir del segundo semestre: el acomodado y el ajustado.

Desde la visión de Nielsen, el acomodado está más seducido por lo Premium, es fan de la experiencia, compra más comida a domicilio o para llevar e invierte en tecnología. En cambio, el consumidor ajustado tendrá que ceñirse más al presupuesto, buscará precio y promociones y será más propenso a la deslealtad.

En esta tesitura, el mercado tendrá que diseñar una nueva arquitectura de precios, combinada con una estrategia promocional más eficiente, no en vano la venta en promoción en España representa el 18% sobre el total del mercado, pero solo un 29% gana dinero, frente al 48% del conjunto de Europa.

Y otra de las tendencias que se verán reforzadas es la del cocooning, el hogar como refugio. Esto provocará que un 43% cambie sus hábitos de cocinar y comer en casa frente a la época anterior al COVID; más agudizado entre aquellos que modificarán su rutina de comida a domicilio (un 59%).

Según Patricia Daimiel, directora general de Nielsen Iberia, “el mercado debe plantearse si, ante la dicotomía en el consumidor, su porfolio de marcas, variedades y formatos está adaptado y si puede proporcionar innovación relevante a ambos targets. Podemos estar ante una buena ocasión para hacer un análisis estratégico del surtido si hablamos desde la perspectiva del distribuidor y de repensar el rol de la marca dentro de la categoría para el fabricante. En definitiva, este momento tan complejo lo es también de oportunidad para analizar la propuesta de valor al consumidor. A veces viene bien un poco de “caos” para ordenar “por dentro la casa”.

Más noticias